Trong phân tích kỹ thuật chứng khoán, mô hình cốc tay cầm (Cup and Handle) được xem là một trong những mô hình giá có hiệu quả cao khi dự đoán xu hướng tăng trưởng của cổ phiếu. Mô hình này đặc biệt quan trọng với các nhà đầu tư sử dụng phân tích biểu đồ để tìm điểm mua vào tối ưu. Trong bài viết này HCT sẽ đi sâu vào cách nhận diện và ứng dụng mô hình cốc tay cầm trong thị trường chứng khoán, từ đó giúp nhà đầu tư có chiến lược giao dịch thông minh hơn.

1. Mô hình cốc tay cầm là gì?

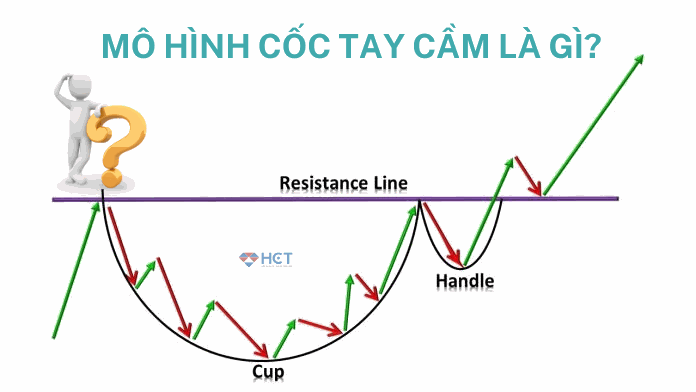

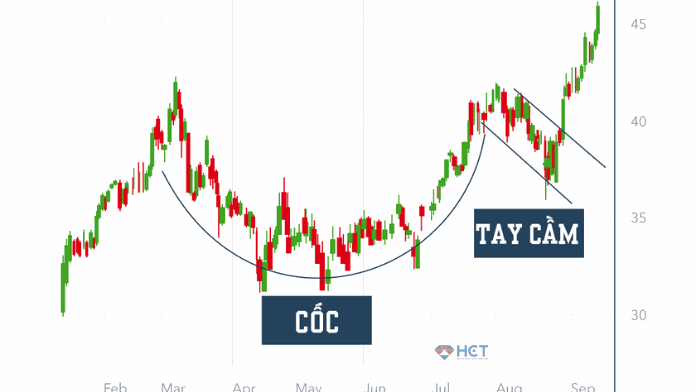

Mô hình cốc tay cầm là một dạng mô hình giá có hình dáng giống như một chiếc cốc với một phần tay cầm ở bên phải. Mô hình này xuất hiện khi cổ phiếu hoặc tài sản đang trải qua một giai đoạn điều chỉnh, sau đó hồi phục và tiếp tục xu hướng tăng. Trong đó, phần cốc (cup) là quá trình điều chỉnh và hồi phục, còn phần tay cầm (handle) là một giai đoạn điều chỉnh ngắn hạn trước khi tiếp tục xu hướng tăng trưởng.

Mô hình này được phát triển và phổ biến bởi William J. O'Neil – người sáng lập tờ Investor's Business Daily và là một nhà đầu tư nổi tiếng. Ông mô tả mô hình này là một tín hiệu quan trọng cho sự bứt phá và tăng trưởng của một cổ phiếu, thường xuất hiện trong giai đoạn thị trường uptrend.

>>> XEM THÊM: Mô hình nến mẹ bồng con | Cách nhận diện và cách áp dụng trong giao dịch.

2. Cách nhận diện mô hình cốc tay cầm

2.1. Phần cốc (Cup)

Phần cốc thường có hình dáng chữ "U", không phải là một đáy nhọn như hình chữ "V". Đường cong mềm mại của phần cốc thể hiện sự điều chỉnh dần dần và sau đó phục hồi, cho thấy sự tích lũy từ phía các nhà đầu tư. Thông thường, độ sâu của cốc chiếm khoảng 12-33% từ đỉnh tới đáy của nó, và thời gian hình thành cốc có thể từ vài tuần đến vài tháng, tùy thuộc vào khung thời gian giao dịch.

Các đặc điểm chính:

Độ sâu của cốc: Cốc càng nông thì mô hình càng đáng tin cậy. Cốc quá sâu có thể báo hiệu sự suy yếu tiềm ẩn của cổ phiếu.

Đáy cốc: Đáy cốc nên tròn và mềm mại, thể hiện quá trình tích lũy từ từ.

2.2. Phần tay cầm (Handle)

Phần tay cầm được hình thành sau khi cổ phiếu hoàn thành phần cốc và bắt đầu một giai đoạn điều chỉnh nhỏ. Tay cầm thường chiếm khoảng 5-10% chiều cao của cốc. Đây là giai đoạn các nhà đầu tư ngắn hạn hoặc yếu thế bán ra trước khi cổ phiếu bước vào đợt tăng giá tiếp theo.

Các đặc điểm chính:

Độ sâu của tay cầm: Tay cầm càng nông, tín hiệu càng mạnh. Nếu tay cầm quá sâu, mô hình có thể mất độ tin cậy.

Thời gian hình thành: Tay cầm thường kéo dài từ một tuần đến vài tuần, tạo thành một mô hình cờ hoặc cờ đuôi nheo trước khi bứt phá.

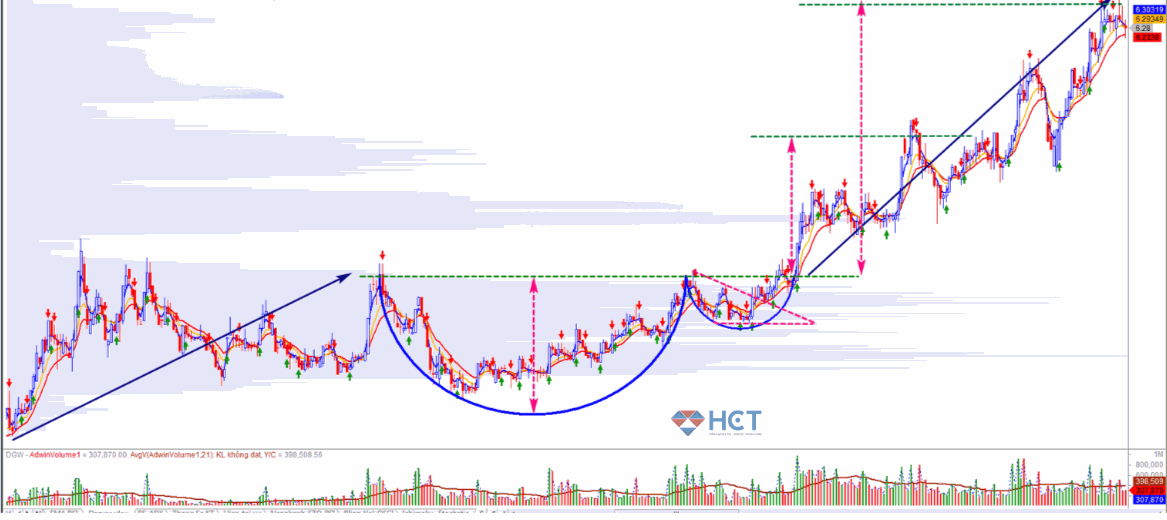

2.3. Điểm bứt phá (Breakout)

Điểm bứt phá thường xảy ra khi giá cổ phiếu vượt qua đường kháng cự được tạo bởi đỉnh của phần tay cầm. Đây là thời điểm mà nhiều nhà đầu tư cho rằng cổ phiếu đã sẵn sàng để tiếp tục xu hướng tăng trưởng mạnh mẽ.

>>> XEM THÊM: Nến evening star | Khái niệm, cấu trúc và cách giao dịch với mô hình nến evening star.

3. Ý nghĩa và tâm lý phía sau mô hình cốc tay cầm

Mô hình cốc tay cầm không chỉ là một biểu đồ giá mà còn phản ánh tâm lý của các nhà đầu tư trong quá trình giao dịch. Khi cổ phiếu bước vào giai đoạn hình thành cốc, điều này thường ám chỉ rằng cổ phiếu đã trải qua một giai đoạn tăng giá mạnh, nhưng sau đó điều chỉnh do áp lực bán ra từ các nhà đầu tư chốt lời. Tuy nhiên, với sự tích lũy mạnh mẽ từ những người mua mới, cổ phiếu dần hồi phục và quay trở lại xu hướng tăng giá.

Giai đoạn tay cầm thể hiện sự do dự của thị trường, khi một số nhà đầu tư ngắn hạn hoặc yếu thế quyết định bán ra trước khi giá cổ phiếu có thể tiếp tục tăng. Khi sự điều chỉnh này kết thúc, áp lực bán giảm đi, và các nhà đầu tư tiếp tục mua vào, dẫn đến sự bứt phá của giá cổ phiếu.

Tóm lại, mô hình cốc tay cầm phản ánh sự tích lũy của thị trường trước khi cổ phiếu bước vào giai đoạn tăng trưởng mạnh mẽ. Nhà đầu tư có thể tận dụng mô hình này để tìm kiếm cơ hội mua vào tại điểm bứt phá và tận dụng xu hướng tăng giá sau đó.

>>> XEM THÊM: Nến hanging man | Khái niệm, phân loại và ứng dụng trong giao dịch.

4. Ứng dụng mô hình cốc tay cầm trong giao dịch chứng khoán

Mô hình cốc tay cầm được nhiều nhà đầu tư sử dụng để tìm điểm mua vào cổ phiếu, đặc biệt là trong thị trường uptrend. Tuy nhiên, để áp dụng hiệu quả, nhà đầu tư cần hiểu rõ các yếu tố quan trọng và kỹ thuật để tránh rủi ro.

4.1. Xác định điểm mua vào

Điểm mua vào lý tưởng là khi giá cổ phiếu vượt qua đường kháng cự tại phần tay cầm, đồng thời khối lượng giao dịch tăng đột biến. Khối lượng tăng mạnh là tín hiệu cho thấy có sự tham gia của nhiều nhà đầu tư lớn, và điều này thường dẫn đến sự bứt phá mạnh mẽ.

4.2. Cách đặt dừng lỗ (Stop-loss)

Nhà đầu tư cần đặt lệnh dừng lỗ ngay dưới đáy của phần tay cầm để giảm thiểu rủi ro nếu thị trường diễn biến không như mong đợi. Điều này giúp bảo vệ nhà đầu tư khỏi những tổn thất không mong muốn trong trường hợp giá cổ phiếu đảo chiều.

4.3. Mục tiêu lợi nhuận

Mục tiêu lợi nhuận thường được xác định bằng cách đo khoảng cách từ đáy cốc đến đường kháng cự và cộng thêm khoảng cách đó vào điểm bứt phá. Ví dụ, nếu khoảng cách từ đáy cốc đến đường kháng cự là 10%, nhà đầu tư có thể đặt mục tiêu lợi nhuận là 10% từ điểm bứt phá.

>>> XEM THÊM: Nến morning star | Khái niệm, ý nghĩa và cách giao dịch

5. Một số lưu ý khi sử dụng mô hình cốc tay cầm

Xác nhận tín hiệu bằng khối lượng giao dịch: Mô hình cốc tay cầm chỉ thực sự đáng tin cậy khi khối lượng giao dịch tăng mạnh tại điểm bứt phá.

Kiểm tra thị trường chung: Mô hình cốc tay cầm hoạt động tốt nhất trong môi trường thị trường tăng giá. Nếu thị trường chung đang trong xu hướng giảm, việc áp dụng mô hình này có thể gặp rủi ro.

Kết hợp với các chỉ báo kỹ thuật khác: Để tăng độ tin cậy của mô hình, nhà đầu tư nên kết hợp với các chỉ báo kỹ thuật khác như RSI, MACD để xác nhận xu hướng.

>>> XEM THÊM: Nến shooting star | Khái niệm, đặc điểm và cách giao dịch

6. Kết luận

Mô hình cốc tay cầm là một công cụ mạnh mẽ trong phân tích kỹ thuật, giúp nhà đầu tư tìm kiếm cơ hội mua vào cổ phiếu khi thị trường chuẩn bị bứt phá. Tuy nhiên, như mọi công cụ khác, mô hình này không phải lúc nào cũng đảm bảo thành công. Để sử dụng hiệu quả, nhà đầu tư cần kết hợp với các yếu tố thị trường và kỹ thuật khác, đồng thời luôn tuân thủ nguyên tắc quản lý rủi ro.

Việc nắm vững mô hình cốc tay cầm và biết cách áp dụng nó một cách linh hoạt sẽ giúp nhà đầu tư tối ưu hóa lợi nhuận và giảm thiểu rủi ro trong giao dịch chứng khoán.

>>>> KHÁM PHÁ THÊM:

Hàng hóa phái sinh là gì? Ưu điểm của thị trường hàng hóa phái sinh với chứng khoán

Hướng dẫn giao dịch hàng hóa phái sinh cho người mới bắt đầu

Kinh nghiệm đầu tư hàng hóa phái sinh kiếm lợi nhuận cao

Phân tích kỹ thuật hàng hóa phái sinh là gì? Ưu nhược điểm

Hướng dẫn mở tài khoản giao dịch hàng hóa

Thông tin liên hệ:

Địa chỉ: Tầng 3, 04 Nguyễn Thái Bình, Phường 4, Quận Tân Bình, Thành phố Hồ Chí Minh.

Chi nhánh Hà Nội: Tầng 2 Tòa nhà PCC1, Số 44 Triều Khúc, Phường Thanh Xuân Nam, Quận Thanh Xuân, Hà Nội.

Hotline: 1900.636.909

Website: https://hct.vn/

Đăng nhập

Đăng nhập

Mở tài khoản

Mở tài khoản