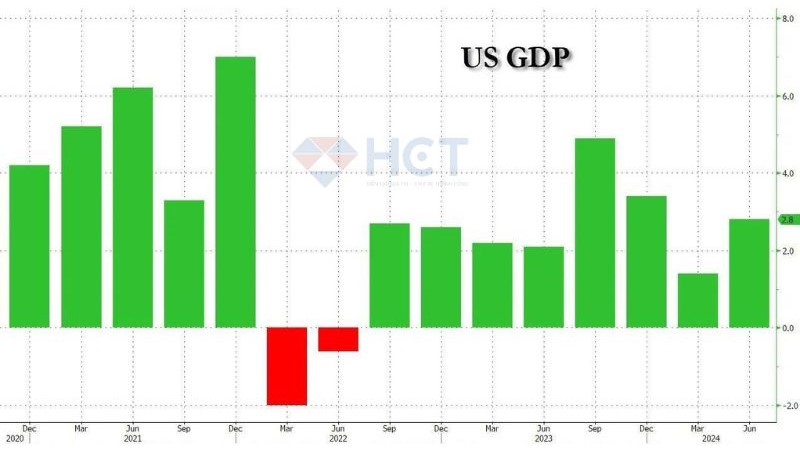

GDP Q2 bất ngờ tăng 2.8% đập tan mọi dự báo

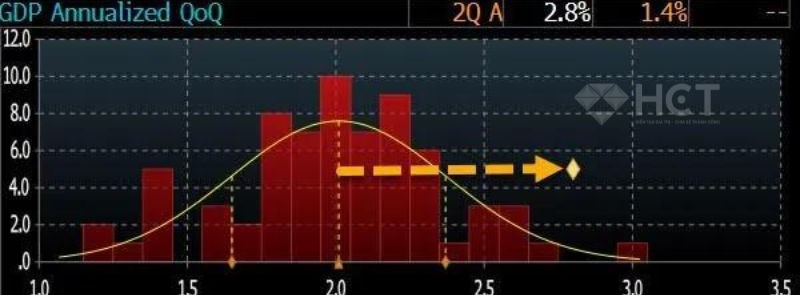

Tăng trưởng GDP Quý II chạm 2.8% theo quý gấp đôi con số 1.4% của Q1 và cao hơn mức dự báo 2.0%.

Con số 2.8% thổi bay mọi dự báo của Wall Street, chỉ có 1 dự báo chính xác ở mức 3.0%.

Tại mức này, thì tăng trưởng GDP nửa đầu 2024 chạm 2.1%, thấp hơn 3.1% của 2023 nhưng vẫn đáng ấn tượng.

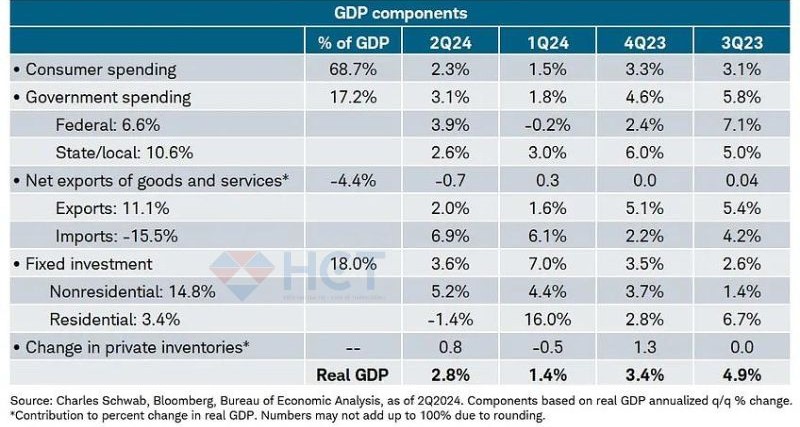

Tăng trưởng GDP phần lớn đến từ cải thiện về đầu tư tư nhân và mở rộng đầu tư công từ chính phủ:

Đầu tư tư nhân tăng +8.4% QoQ, cao nhất kể từ Q3/2023

Đầu tư công từ chính phủ tăng lên +3.1% từ +1.8% trong Q1

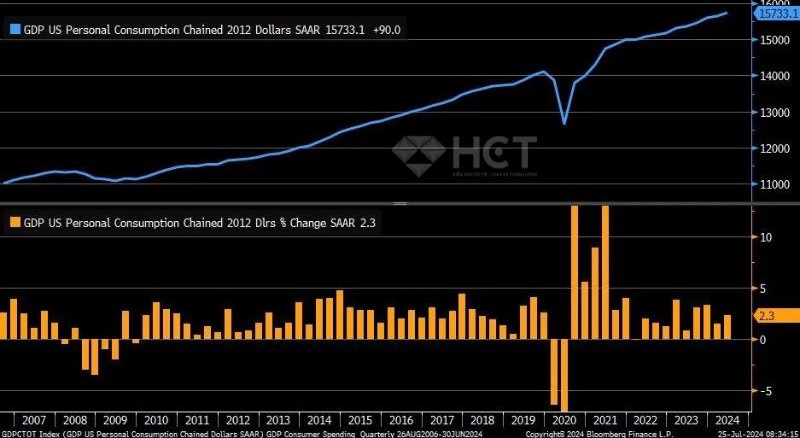

Tiêu dùng cũng được cải thiện đáng kể, tăng trưởng 2.3%, cao hơn 2.0% mong đợi và 1.5% trong Q1 → tiếp tục là đòn bẩy chính của GDP.

Chi tiêu hàng hóa tư nhân tăng trưởng ở mức 2.6%:

Thay đổi của các cấu phần trong báo cáo GDP:

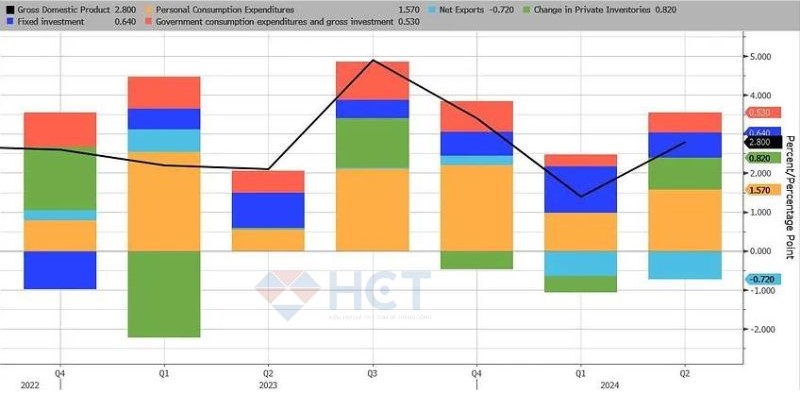

Cấu phần đóng góp cho con số +2.8% của GDP Q2:

Tiêu dùng 1.57% từ 0.98% trong Q1

Đầu tư hạ tầng 0.64% giảm từ 1.19% trong Q1

Hàng hóa tồn kho +0.82% từ mức giảm -0.42% trong Q1

Thương mại -0.71%, ngang -0.65% trong Q1

Đầu tư công +0.53% từ 0.31% trong Q1

Nhìn chung tăng trưởng kinh tế trong Q2 tiếp tục đến từ chi tiêu chính phủ dựa vào nguồn nợ mới phát hành, cộng với sự cải thiện về chi tiêu của doanh nghiệp công nghệ và người dân trong mùa mua sắm.

Tốc độ lạm phát trong rổ GDP ngược lại ủng hộ cắt lãi suất

Báo cáo GDP sáng nay không làm mất hi vọng cắt lãi suất. Giá cả của rổ sản phẩm GDP chỉ tăng 2.3% QoQ, thấp hơn 2.6% mong đợi và giảm nhiều từ 3.1% trong Q1.

Tuy vậy, PCE cốt lõi tăng 2.9% theo quý, cao hơn 2.7% mong đợi nhưng thấp hơn con số 3.7% từ Q1, vì vậy cần đợi con số PCE MoM và YoY vào ngày mai.

Khác biệt về Giá cả rổ GDP (GDP Price Index) và PCE:

Giá cả trong rổ GDP đo tổng hợp các loại hàng hóa và dịch vụ trong nền kinh tế, loại trừ nhập khẩu.

PCE đo các loại hàng hóa và dịch vụ được tiêu dùng bởi người dân, cả xuất khẩu và nhập khẩu.

→ Mặc dù tăng trưởng kinh tế vẫn còn nóng như tốc độc tăng của giá cả đã có phần chậm lại, giúp báo chí ngày hôm nay chạy tiêu đề ủng hộ việc cắt lãi suất. Tuy nhiên, chỉ số PCE quan trọng ngày mai mới được công bố.

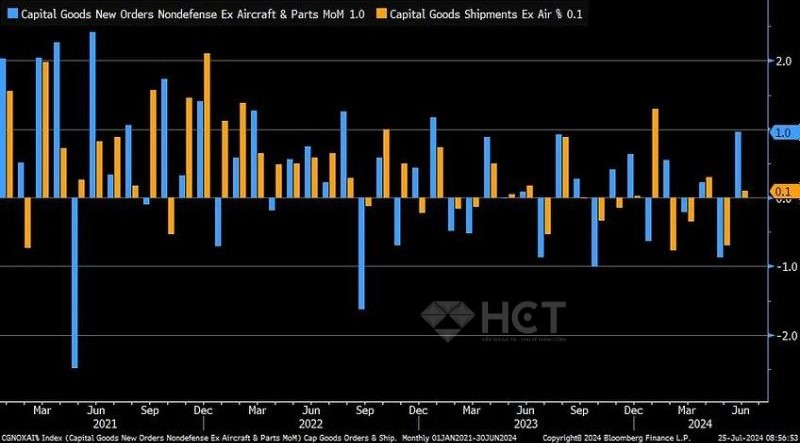

Nhu cầu hàng hóa sụp đổ trong tháng 6:

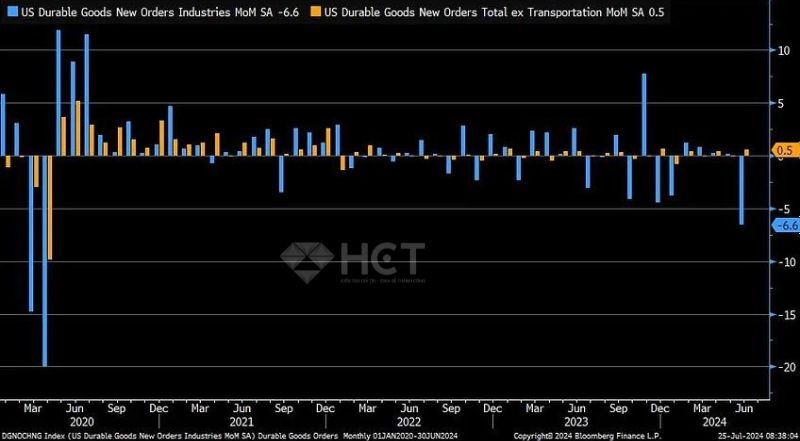

Chỉ số đơn đặt hàng bền vững bất ngờ giảm mạnh -6.6% theo tháng so với con số +0.3% mong đợi và +0.1% tháng trước đã kéo tăng trưởng đơn đặt hàng xuống mức cực thấp -11.1% so với cùng kì năm ngoái.

Chỉ số cốt lõi vẫn tăng trưởng bền vững ở mức +0.5% theo tháng, cao hơn con số +0.1% mong đợi, cải thiện từ mức -0.1% trong tháng 5 (Đơn đặt hàng cốt lõi không bao gồm máy bay).

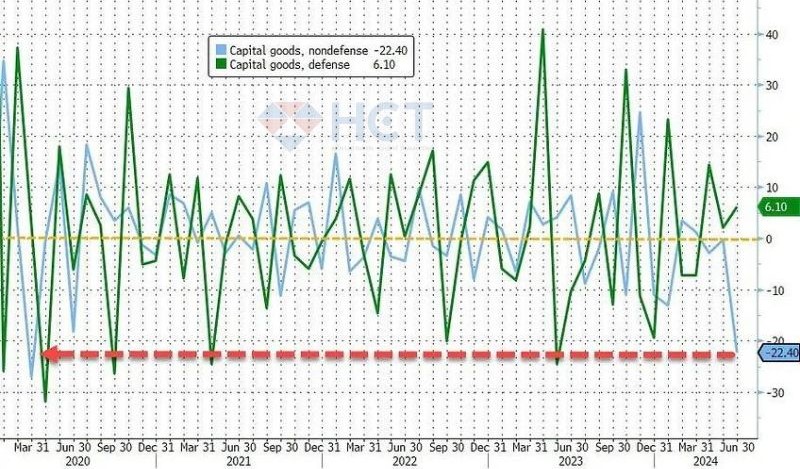

Đơn đặt hàng cho quốc phòng tăng +6.1% trong khi tư nhân giảm mạnh -22.4%:

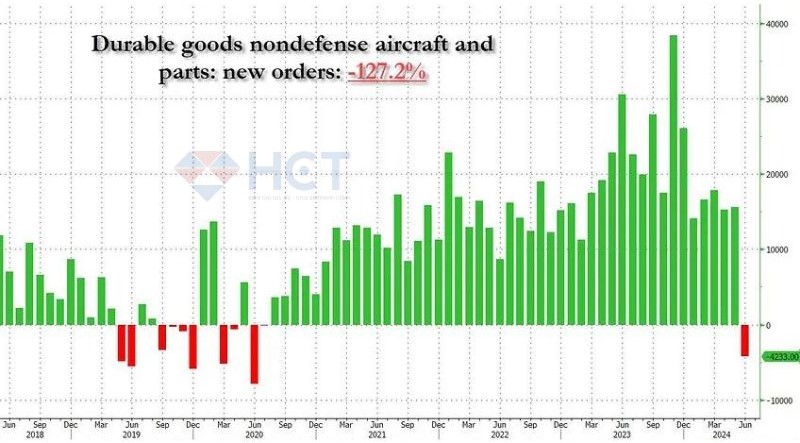

Phần lớn sự sụt giảm đến từ đơn đặt hàng máy bay với lí do chính là Boeing:

Đơn đặt hàng công cụ và nguyên liệu tăng +1% MoM, cao hơn con số +0.2% mong đợi, giống với báo cáo GDP về tăng trưởng đầu tư tư nhân.

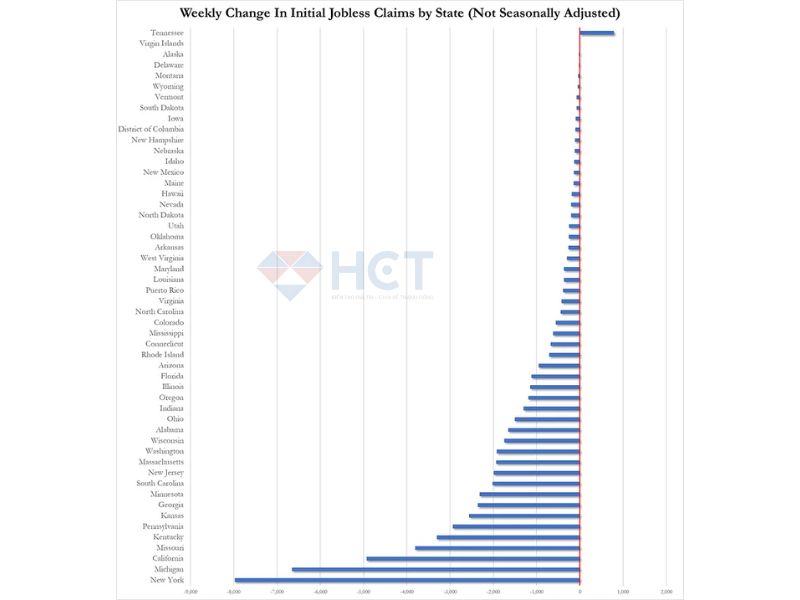

Đơn xin trợ cấp thất nghiệp ở mức cao nhất trong 32 tháng

Số đơn xin trợ cấp thất nghiệp lần đầu giảm xuống 235,000 đơn từ 245,000 đơn trong tuần vừa qua.

Cải thiện trên tất cả tiểu bang với ảnh hưởng của bão Beryl ở Texas cũng dần được cải thiện:

Số người tiếp tục xin trợ cấp duy trì ở mức cao nhất trong 32 tháng:

44 tỷ trái phiếu 7 năm bán thành công

Phiên ngày hôm nay nhìn chung đẹp hơn rất nhiều so với hôm qua, phần nhiều nhờ số tiền đấu giá thấp hơn và lo sợ của thị trường đẩy lợi tức bên ngoài lên hơi cao trong phiên ngày hôm qua.

High Yield: 4.162% (lợi tức thị trường: 4.276%)

=> Stop-though: 1.14bsp

Tỷ lệ thầu thành công đặt mức High Yield: 68.69% (phiên trước: 43.69%)

Bid-to-Cover: 2.64

Các thành phần trúng thầu cạnh tranh:

Đại lý (dealers): 8.87%

Khối ngoại: 74.38%

Báo cáo tài chính: Chipotle, Ford, American Airlines, Raytheon

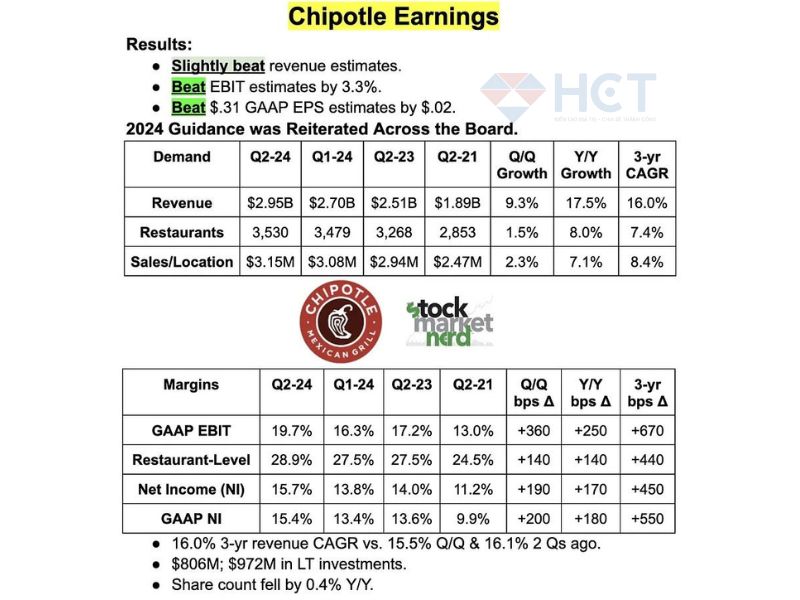

Chipotle (CMG): Vượt qua thử thách về giá bằng cách tối ưu hoạt động

Doanh thu $2.97 tỷ so với 2.94 tỷ mong đợi, +17.5% so với cùng kì năm ngoái.

Doanh thu cùng cửa hàng +11.1% so với cùng kì năm ngoái cực ấn tượng.

Lợi nhuận $0.34/cổ phiếu so với $0.32 mong đợi.

Biên lợi nhuận hoạt động 19.7%, tăng từ 17.2% cùng kì năm ngoái.

CEO: “Biên lợi nhuận tiếp tục chịu áp lực và có thể kéo dài nhưng các yếu tố này mang tính vụ mùa và có thể vượt qua bằng cách tối ưu hoạt động”.

Q2 cực kì xuất sắc của CMG khi đem ra so sánh với các chuỗi đồ ăn nhanh khác hay đổi thủ MCD trong môi trường tiêu dùng bắt đầu bị thu hẹp. Sự mở rộng ra phân khúc khách hàng có thu nhập cao với sản phẩm tốt cho sức khỏe hơn các chuỗi đồ ăn nhanh truyền thống là một lợi thế tốt. Tuy vậy, mặc dù sau khi split giá cổ phiếu đã dễ mua hơn cho nhà đầu tư, mức định giá hiện tại vẫn còn là khá cao cho nhóm ngành, cộng với tầm nhìn của CEO về khả năng bị chèn ép lợi nhuận trong tương lai. Nhà đầu tư sẽ thoải mái hơn với CMG ở tầm giá 43.

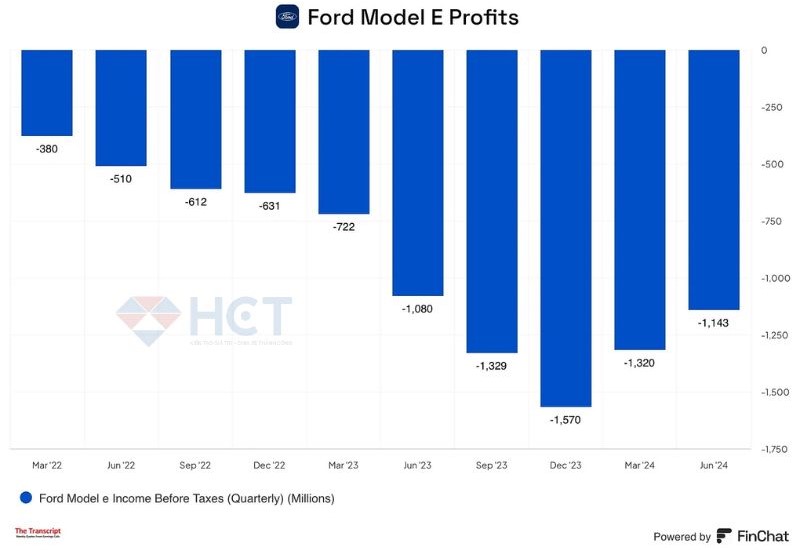

Ford (F): Sai lầm khi làm xe điện

Doanh thu $44.81 tỷ thấp hơn mong đợi $44.90 tỷ

Lợi nhuận $0.47/cổ phiếu thấp hơn rất nhiều mong đợi $0.68

Dòng xe điện Model E làm mất $1.1 tỷ chỉ trong Q2 sau khi đã lỗ -$1.3 tỷ và -$1.5 tỷ trong Q4

F gãy -13% sau báo cáo tài chính, sâu nhất kể từ đợt khủng hoảng năm 2008. Nhìn chung công ty xe truyền thống này đã thể hiện rõ là không có khả năng đổi mới và tham vọng phát triển xe điện giờ trở thành lò đốt tiền của công ty. Vì vậy F có thể không phải là một khoản đầu tư lâu dài.

American Airlines (AAL): Về đáy COVID

Lợi nhuận $1.09/cổ phiếu, $1.06 mong đợi

Doanh thu hoạt động $14.33 tỷ, $14.35 tỷ dự báo

Từ thương mại chở khách $13.2 tỷ, $13.21 mong đợi

Cắt dự báo lợi nhuận cả năm xuống $0.7-$1.3 từ $2.25-$3.25 trước đó

Doanh thu đầu người +20.27cent, giảm 6.2% so với cùng kì năm ngoái

Chi phí mỗi ghế theo dặm $17.21, tăng +0.8% so với cùng kì năm ngoái

Báo cáo này thật sự không hề tốt, đặc biệt khi sự sụt giảm về nhu cầu bay và gia tăng chi phí lao động sẽ còn tiếp tục trong tương lai. Việc cắt giảm dự báo lợi nhuận cho cả năm 2024 là điều khá xấu nhưng mức cắt này khá là sâu giúp cho kì vọng thị trường ở mức vô cùng thấp. Với mức giá hiện tại đã gần đáy COVID, AAL có thể ở xung quanh $10/cổ phiếu cho tỉ lệ rủi ro/lợi nhuận được.

Raytheon (RTX): Tiếp tục lên cùng với chu kì

Lợi nhuận $1.41/cổ phiếu, cao hơn $1.29 kì vọng

Doanh thu $19.72 tỷ, cao hơn con số $19.31 mong đợi

Nâng dự báo lợi nhuận cho cả năm 2024 lên $5.35-$5.45 từ $5.25-$5.4

Dòng tiền tự do +$2.2 tỷ trong Q2

Đơn đặt hàng: $206 tỷ đô từ $202 trong Q1, với $24 tỷ đơn hàng mới trong Q2

Nhìn chung, chu kì này vẫn tiếp tục với nhu cầu mảng quốc phòng tăng mạnh mẽ, kể cả sau báo cáo vĩ mô sáng nay. RTX và LMT tiếp tục là 2 cổ phiếu đáng để giữ nếu có thể mua vào ở mức giá thấp hơn tầm 10% so với giá hiện tại.

Thị trường: Shorts-Cover Rally với SPX bảo vệ thành công 5400

Sau một đợt panic mạnh mẽ trong phiên giao dịch ngày hôm qua thì tâm lí trên thị trường được cải thiện khá nhiều vào đầu buổi sáng hôm nay khi báo cáo GDP vừa xóa tan lo sợ suy thoái kinh tế, vừa cho nhà đầu tư hi vọng về cắt lãi suất.

Put wall mới của SPX được hình thành ở level 5400 như mong đợi, tuy nhiên còn khá yếu nên đầu giờ sáng nay SPX chạm về 5390 trong một đợi margin call/liquidation khá mạnh.

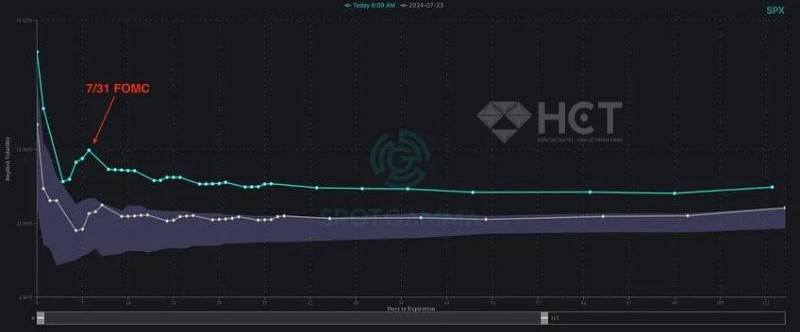

Tạm thời trước mắt, SPX phải giữ được level 5400 trong ngày mai để tiếp tục làm giảm kì vọng về biên độ giao động, kéo VIX đi xuống và bình ổn dòng tiền trên thị trường. Volatility hiện tại đang ở overextended so với 1 năm vừa qua nhưng phần lớn nhu cầu hedge nằm ở ngắn hạn. Sụt giảm trong volatility chắc chắn sẽ tạo ra được những đợt shorts-cover rally như hôm nay.

Internal nhìn chung bình ổn hơn, nhưng phần nhiều nhà đầu tư vẫn muốn ngồi ngoài thị trường, khá dễ hiểu với chỉ số PCE quan trọng ngày mai với FOMC tuần sau.

Đăng nhập

Đăng nhập

Mở tài khoản

Mở tài khoản