Tất cả các dữ liệu kinh tế Mỹ đã được cập nhật và sửa đổi tốt đến bất ngờ trong những tuần qua.

Đầu tiên là việc GDP và tiêu dùng của Mỹ trong quý II/2024 vốn đã tốt, lại được sửa đổi tăng cao hơn nữa.

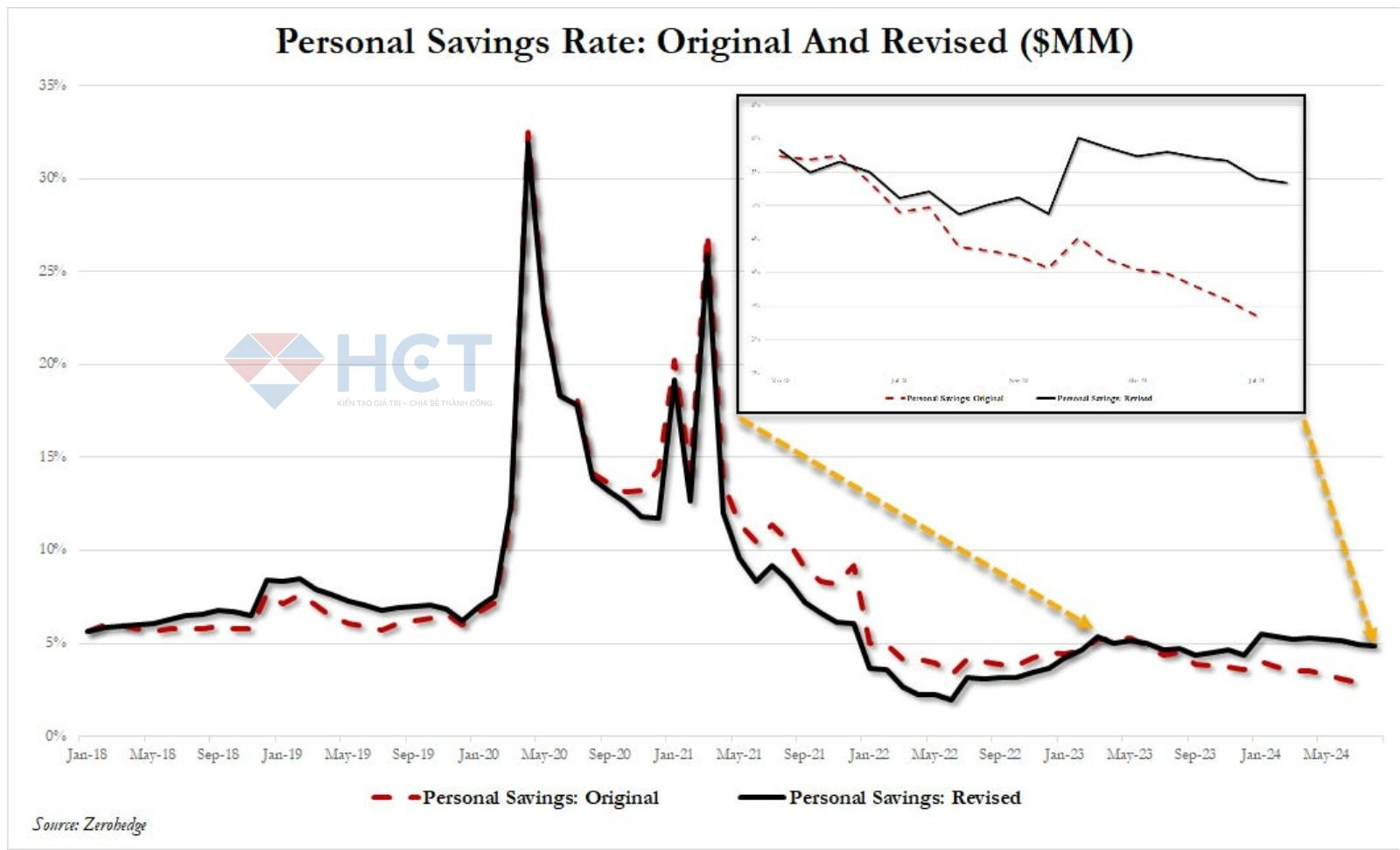

Trong tuần trước nữa, tỷ lệ tiết kiệm của người Mỹ đang từ con số gần thấp nhất trong lịch sử lại bất ngờ được sửa đổi tăng lên gấp đôi trong suốt hơn 1 năm qua.

Sau đó, đến tuần vừa rồi:

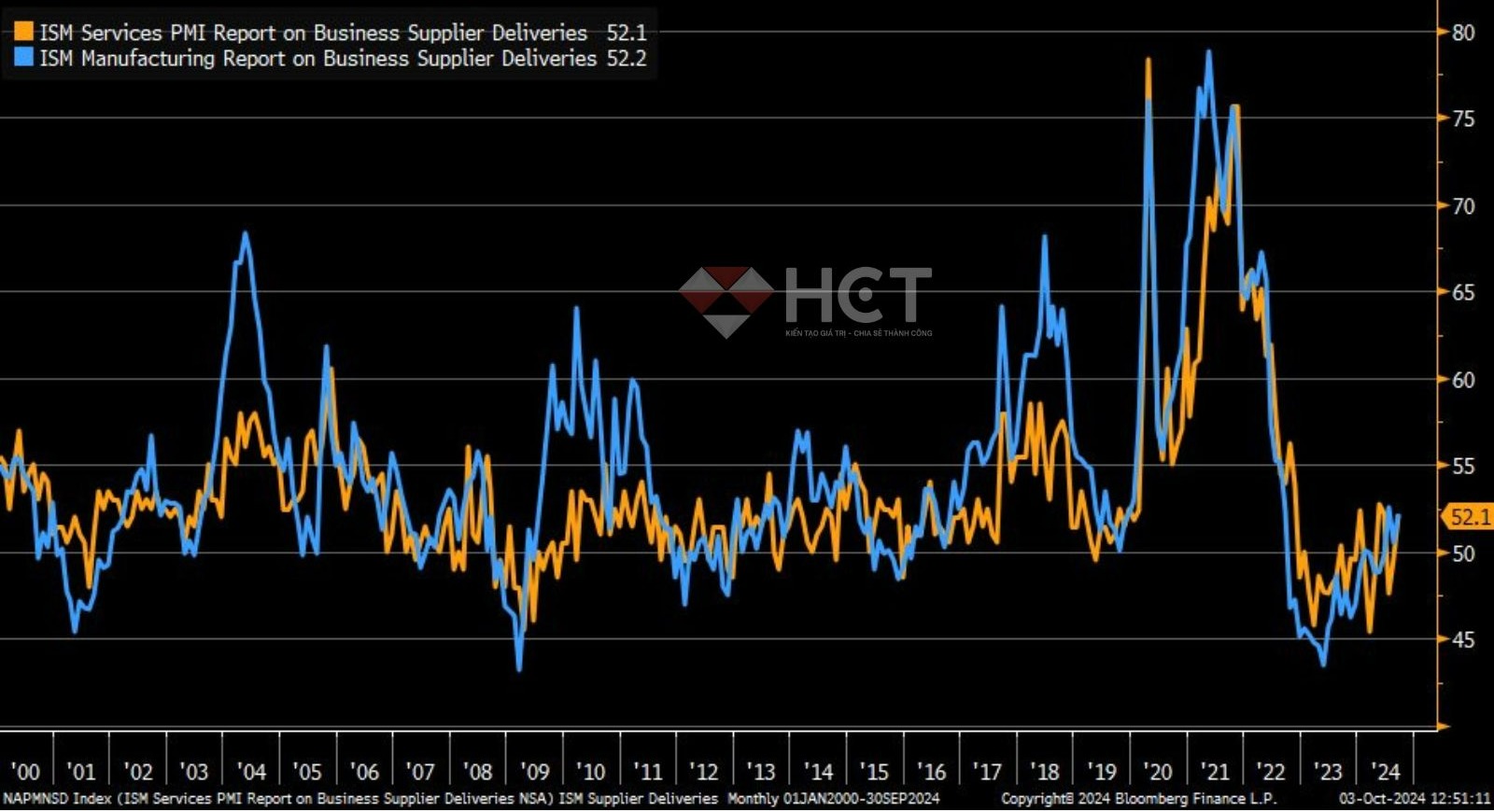

PMI sản xuất lẫn dịch vụ đều tăng mạnh mẽ so với tháng trước đó.

Số lượng bảng lương lại tiếp tục cao gần gấp 1.8x so với dự báo.

Tỷ lệ thất nghiệp giảm so với tháng trước…

Đặc biệt, chỉ trong tháng 9: số lượng việc làm full-time đã hồi phục gần 1 nửa so với số lượng việc làm mất đi 1 năm qua.

Trùng hợp là những số liệu quan trọng trên lại ngày một tốt lên khi ngày bầu cử toàn nước Mỹ đang gần kề, khó tránh khỏi có nhiều nghi ngờ về độ tin cậy của các thống kê này.

Các số liệu kinh tế chuyển biến tốt đến bất ngờ

Tất cả số liệu chuyển biến trong tháng này và được sửa đổi cho các tháng trước đều tốt bất ngờ:

(1) Thị trường việc làm bất ngờ đảo ngược tình trạng mất cân bằng:

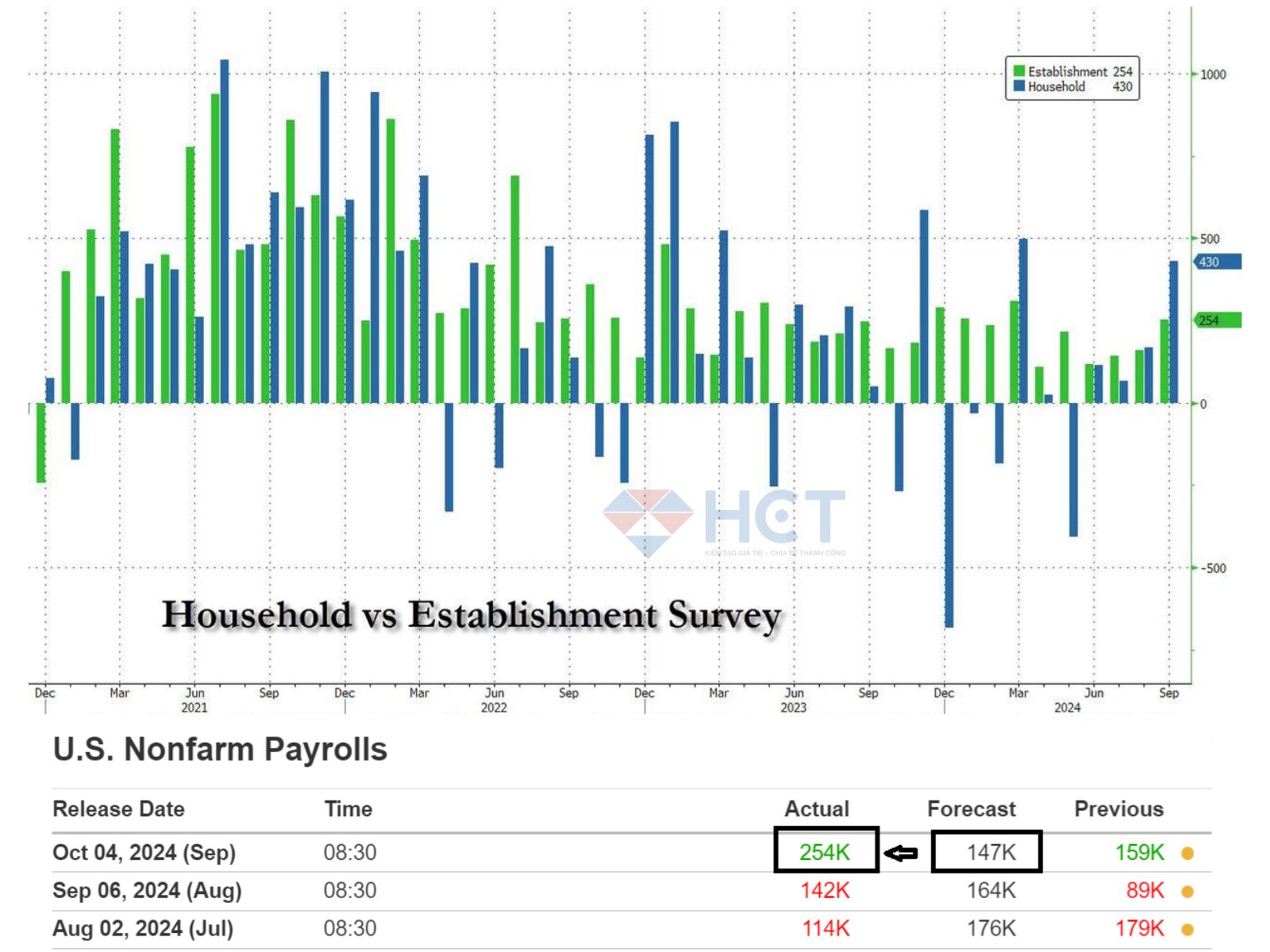

Tăng trưởng việc làm (cả số liệu bảng lương lẫn khảo sát hộ gia đình NFP+HH survey) đều cao bất ngờ hơn so với dự báo:

Số lượng bảng lương cũng được sửa đổi tăng cho tháng trước.

Đặc biệt hơn: tình trạng mất cân bằng trên thị trường lao động lại bất ngờ được đảo ngược:

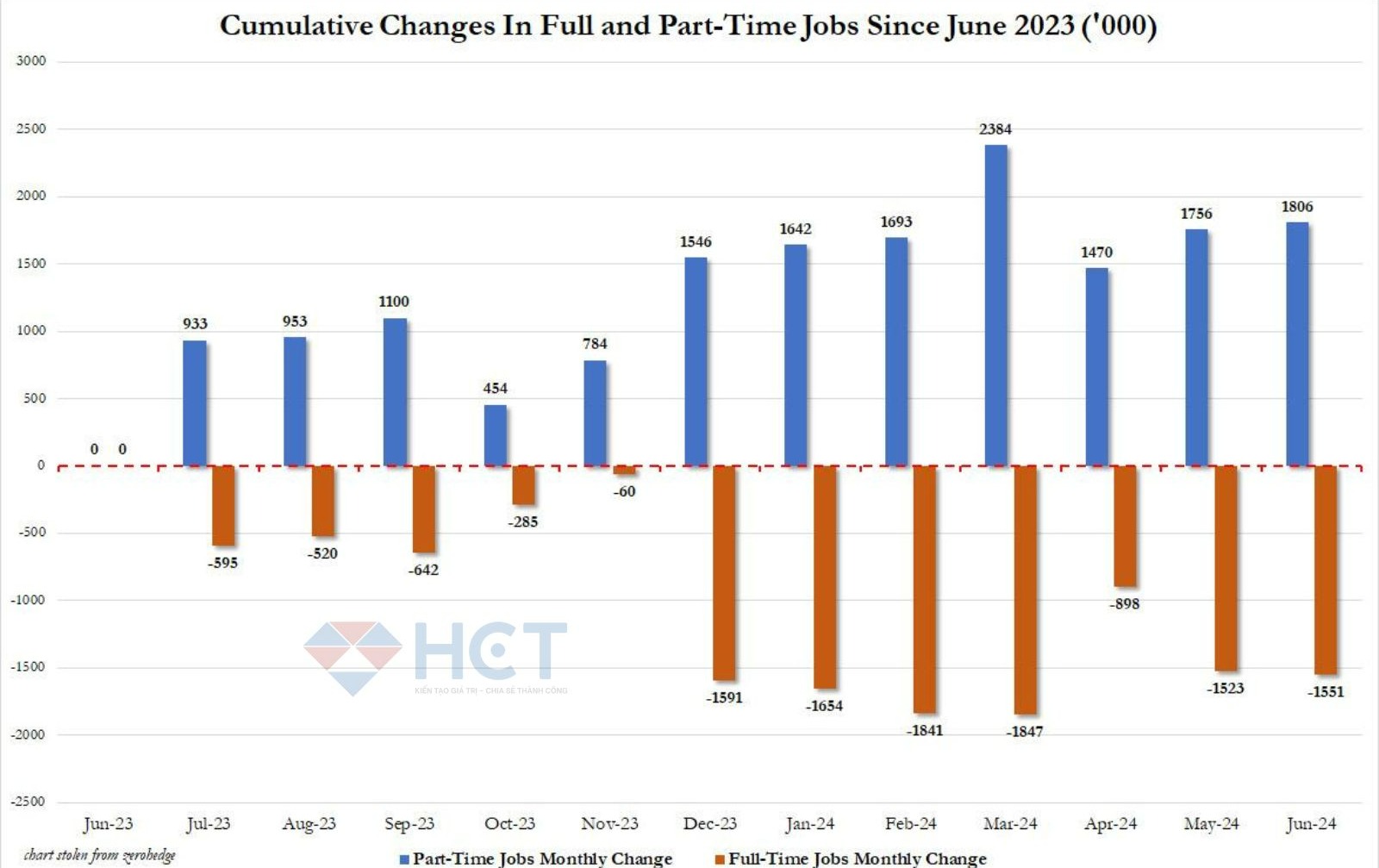

Khác với tình trạng trong suốt 1 năm trước khi việc làm full-time giảm hơn 1 triệu việc làm (thay thế bằng việc làm part-time tăng tương ứng)

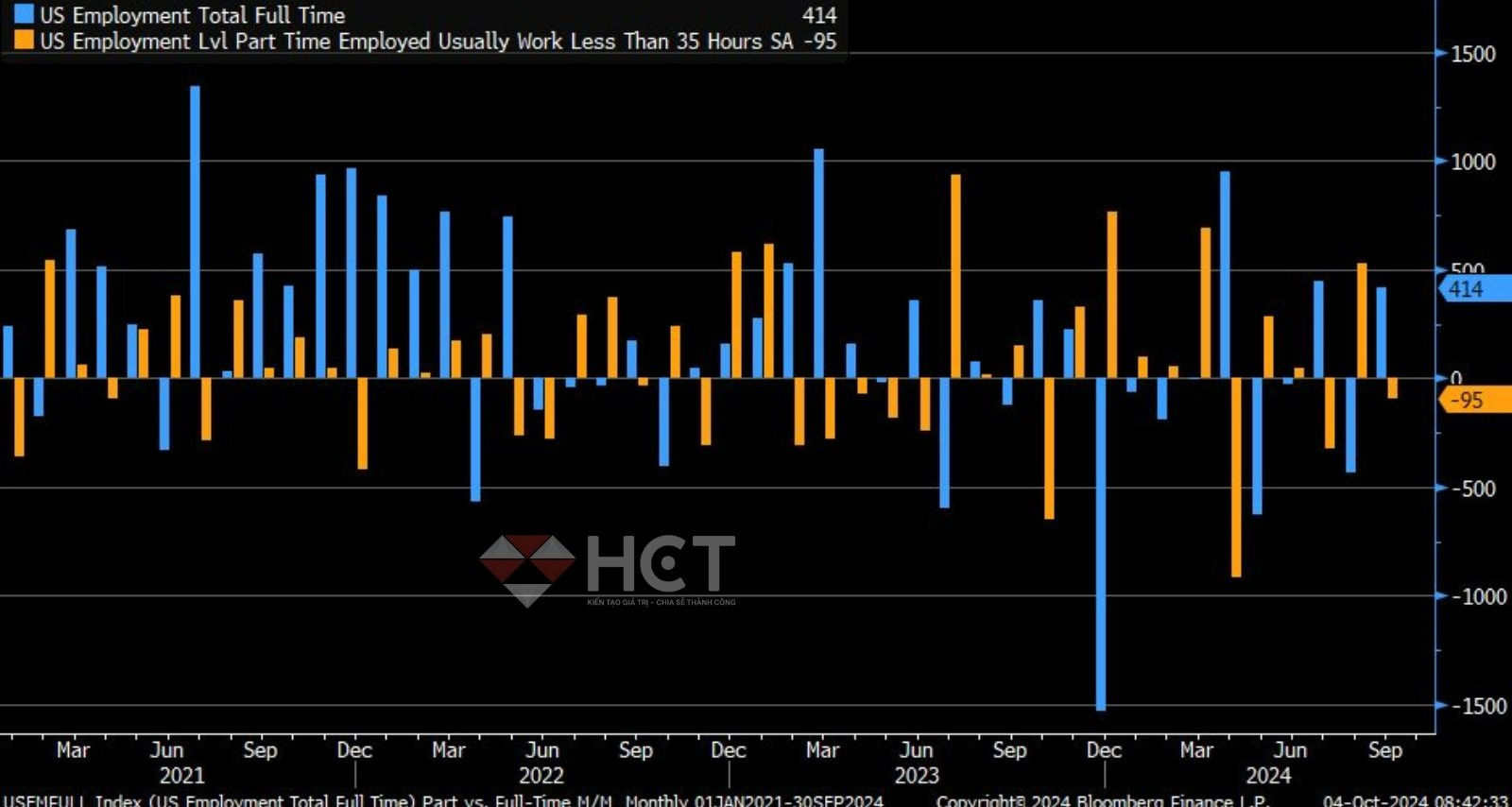

chỉ trong tháng 9 vừa qua: số việc làm full-time đã tăng với con số bất ngờ +414,000 việc làm

=> lấy lại được 1/2 số việc làm full-time mất trong năm qua, trong khi việc làm part-time lại chỉ giảm: -95,000 việc làm.

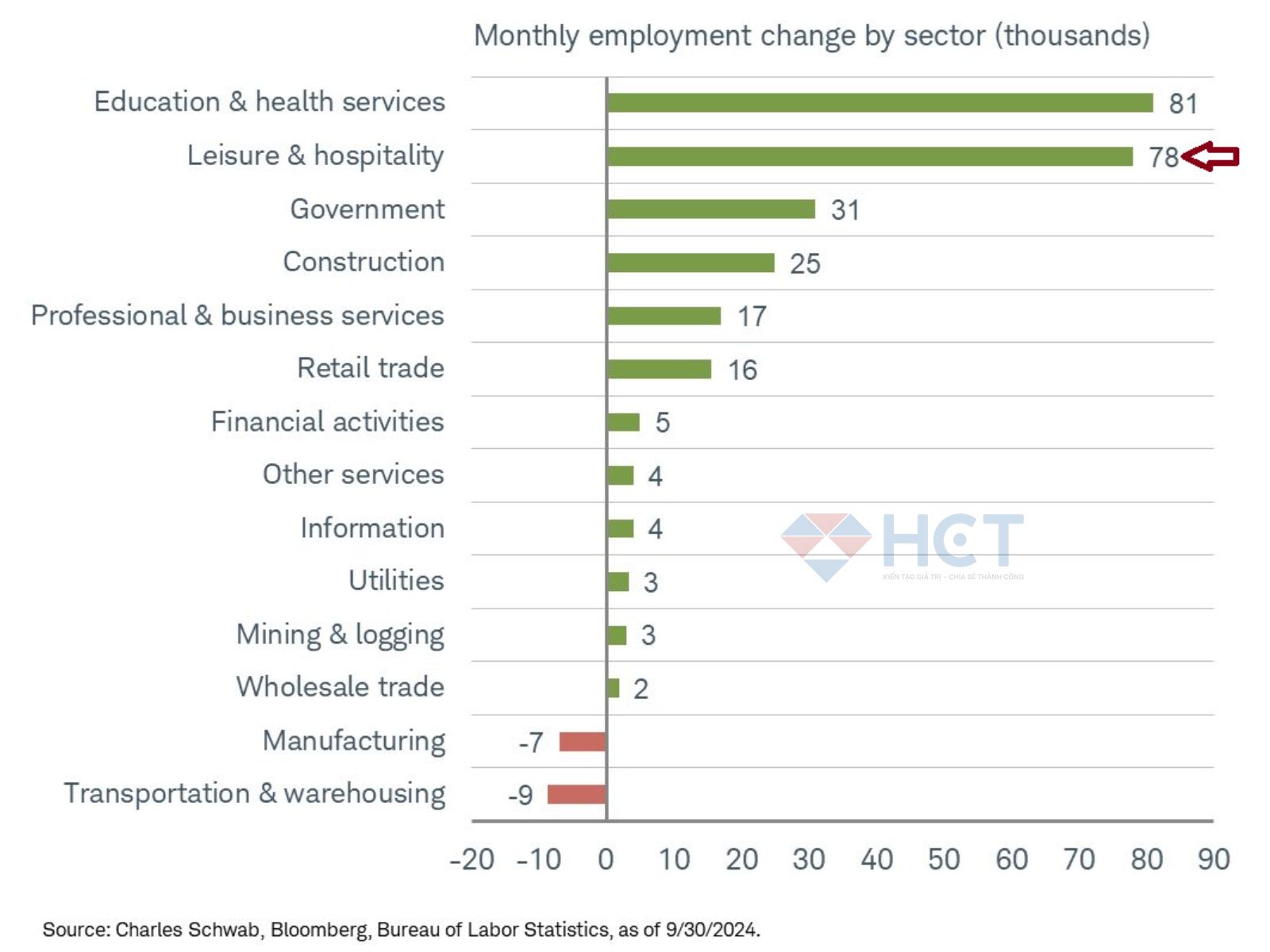

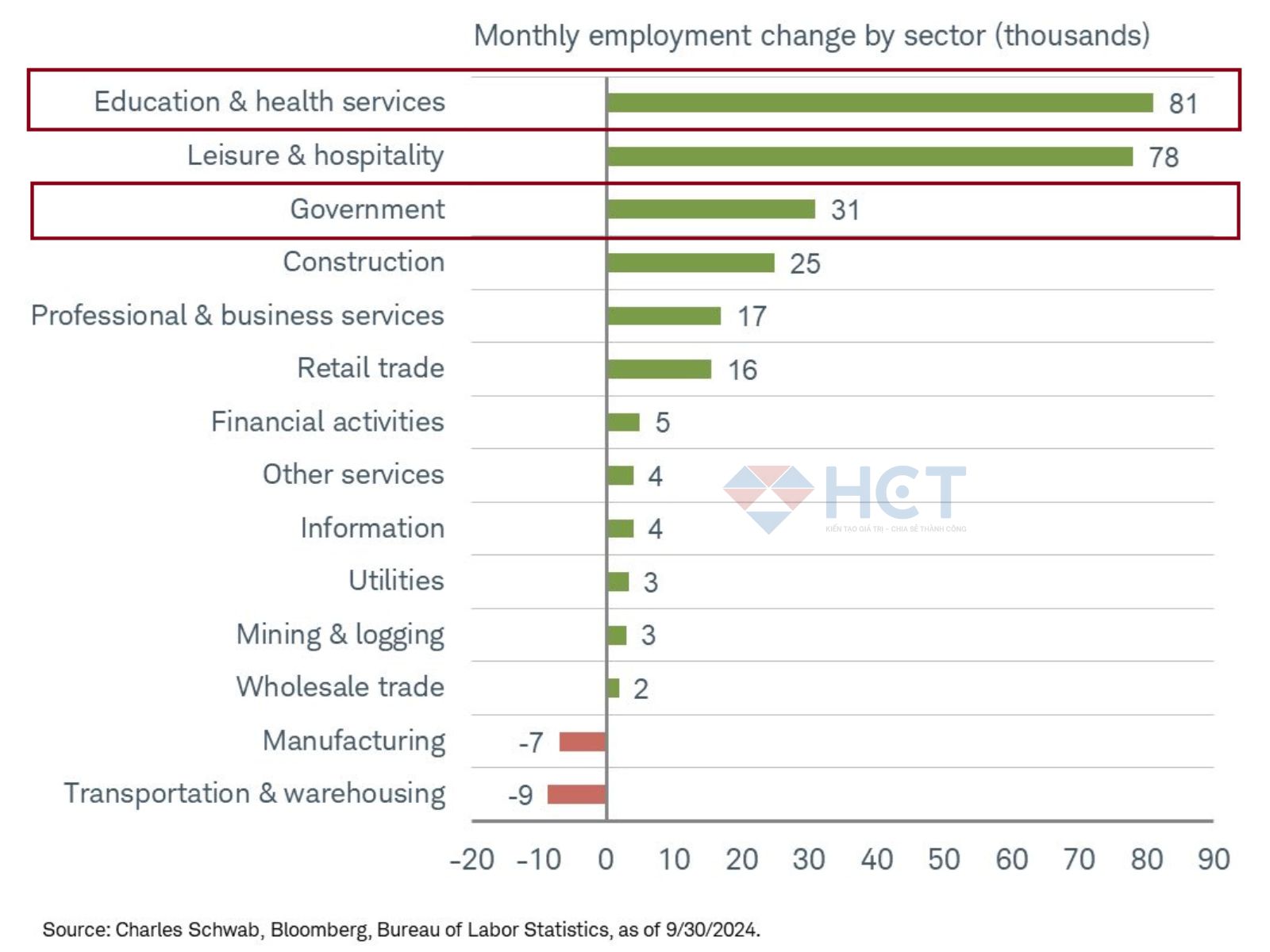

Điều này khá ngược logic khi nhìn vào cấu trúc tăng trưởng việc làm tháng qua:

Khu vực giải trí khách sạn (nơi có nhiều việc làm part-time) vẫn là khu vực tư nhân có số bảng lương tăng trưởng nhiều thứ 2.

Bên cạnh đó: thất nghiệp giảm - mức lương theo giờ trung bình lại tăng

=> Đều là những số liệu tốt đối với người dân (nhưng không tốt cho tình trạng lạm phát sticky hiện tại)…

Tỷ lệ thất nghiệp đã giảm về mức 4.1% (từ mức 4.2% của tháng trước)

Tỷ lệ thất nghiệp giảm khiến chỉ báo suy thoái lao động Sahm Rules trở về ngưỡng 0.5% - gần như đảo ngược lại chỉ báo suy thoái.

Tăng trưởng lương trung bình theo giờ cũng bất ngờ tăng trở lại lên +4.0% y/y (> ước tính +3.8%y/y | trước đó: sửa đổi lên +3.9% y/y)

Nhu cầu lao động từ doanh nghiệp cũng lại tiếp tục tăng:

Số tin tuyển dụng mới trong tháng 8 (job openings) cũng bất ngờ tăng trở lại và cao hơn nhiều so với dự báo:

Trái ngược hoàn toàn với xu hướng trước đó, khi doanh nghiệp đạt được trạng thái cân bằng lao động — không có nhu cầu tuyển thêm nhiều nhưng cũng không sa thải.

(2) Hoạt động sản xuất kinh doanh cũng bất ngờ tốt trở lại

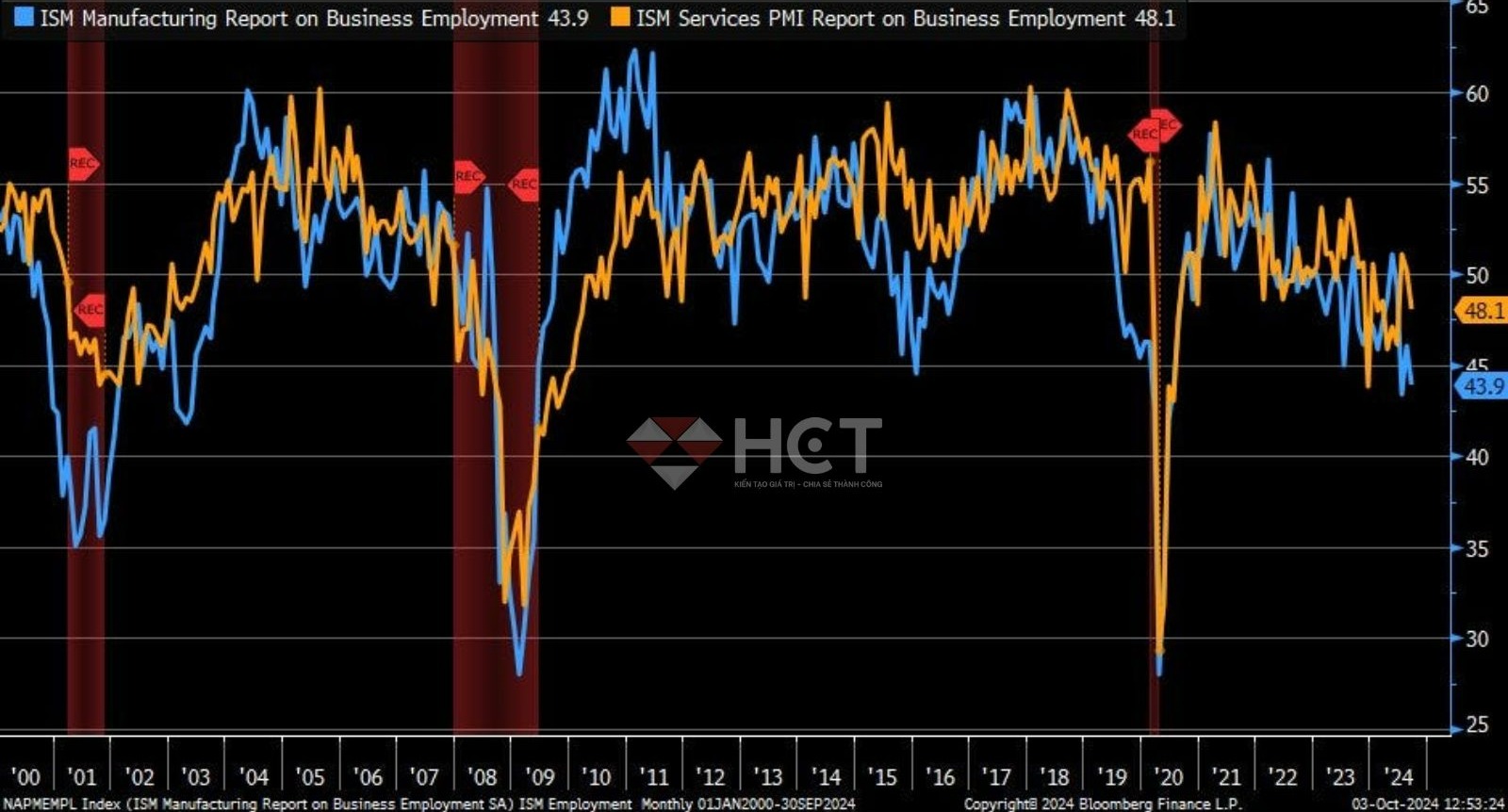

Cả PMI dịch vụ lẫn sản xuất đều bất ngờ tăng mạnh trở lại:

Điều đáng ngạc nhiên là hoạt động tuyển dụng trong khảo sát PMI cả dịch vụ lẫn sản xuất lại đều ở ngưỡng thu hẹp và tiếp tục giảm, ngược lại so với con số lao động cần tuyển dụng theo khảo sát job openings

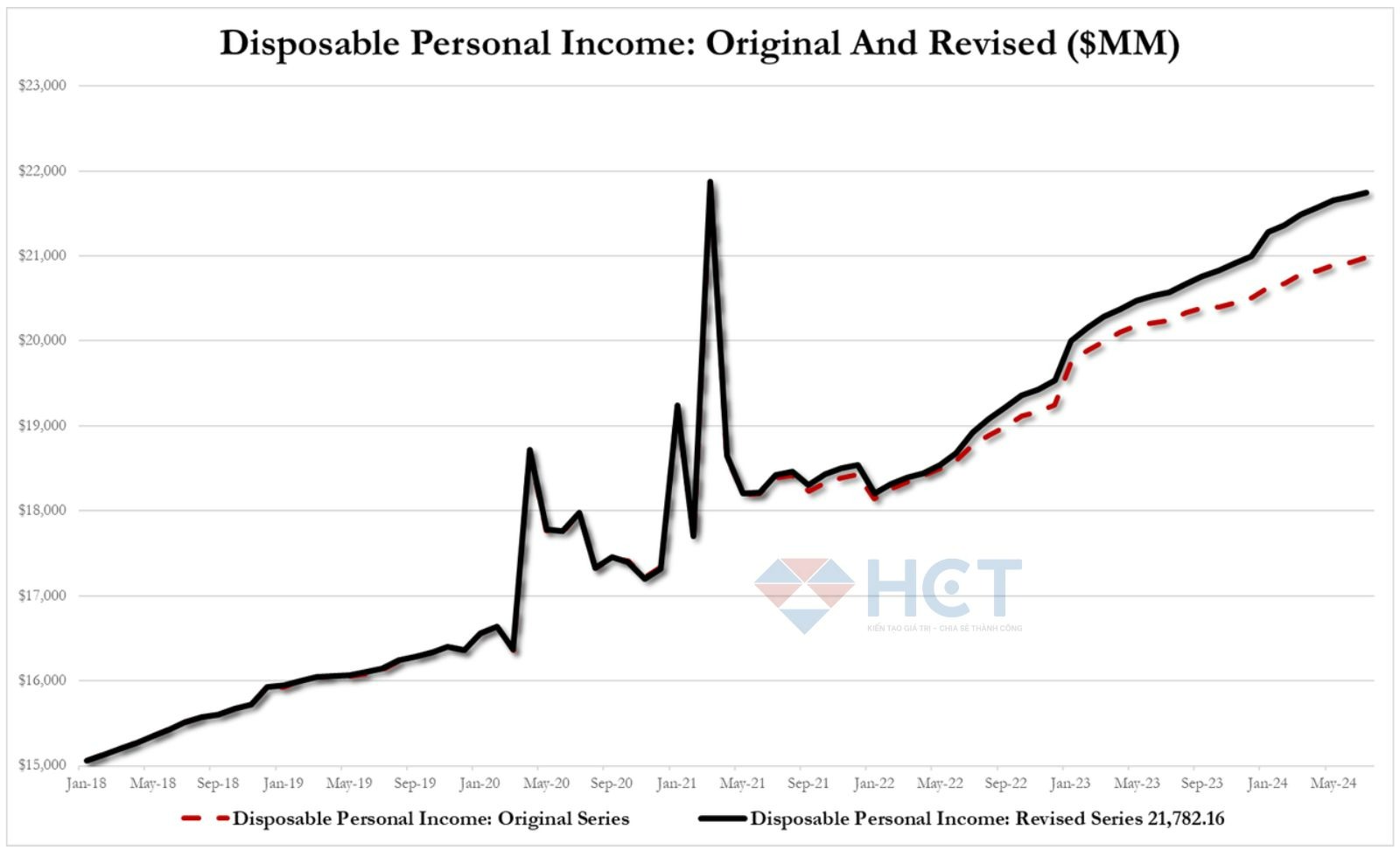

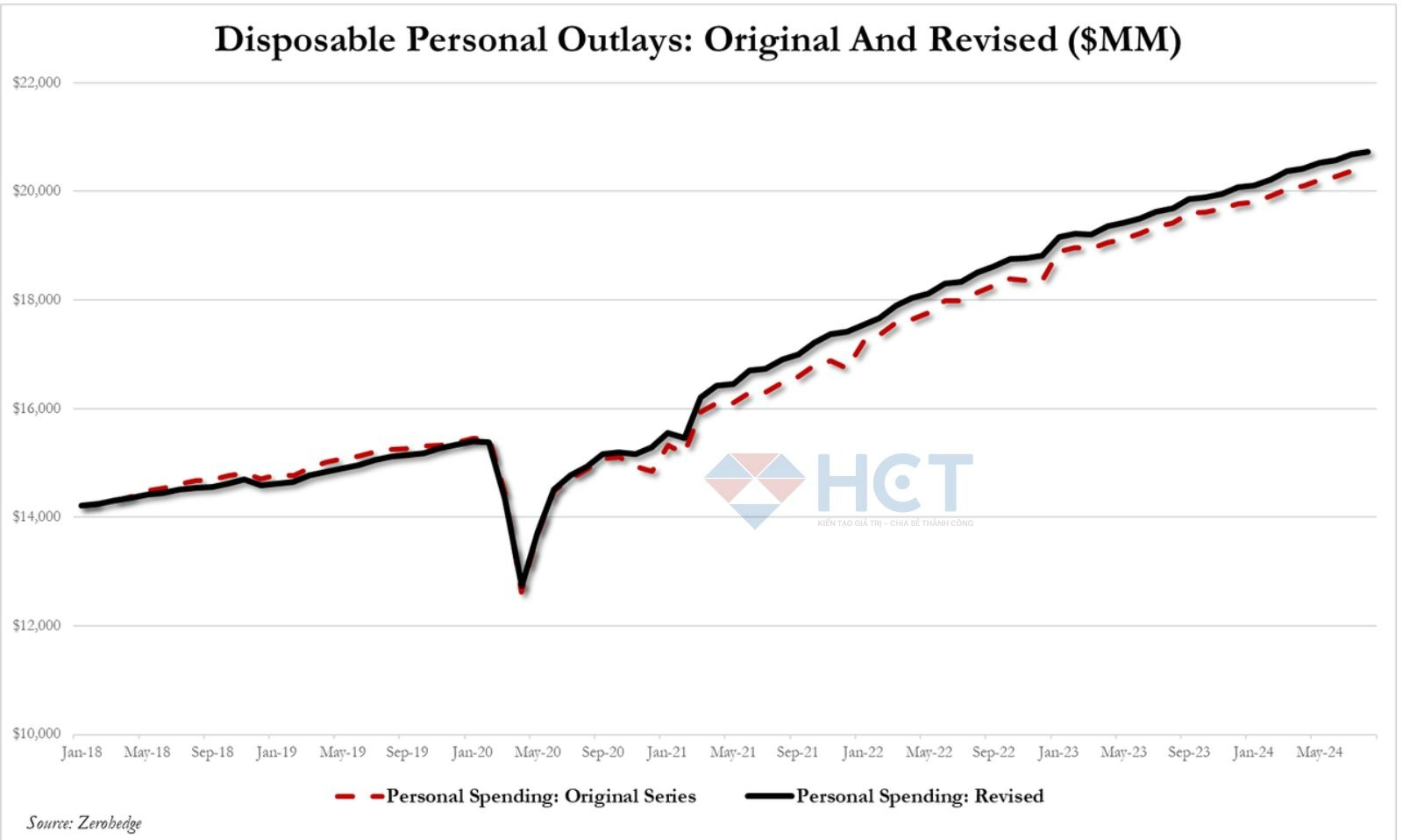

(3) Tiết kiệm và tiêu dùng lại được sửa đổi tăng cho cả năm qua

Điểm kỳ lạ tiếp theo là số liệu tuần trước cho thấy:

Tỷ lệ tiết kiệm trong dân Mỹ, những tưởng đã cạn kiệt (còn 2.9%), thì lại bất ngờ được sửa đổi tăng lên gần gấp đôi cho cả 1 năm qua:

Bên cạnh đó, thu nhập khả dụng của người dân Mỹ cũng được sửa đổi tăng gần chạm mức đỉnh khi mới mở cửa trở lại sau Covid

Chi tiêu cũng được sửa đổi tăng nhẹ:

Vậy liệu các số liệu trên có đáng tin cậy?

Người dân vẫn tiêu dùng mạnh mẽ (đi kèm với việc tăng trưởng thu nhập cao)

Doanh nghiệp vẫn sản xuất

Tuyển dụng doanh nghiệp vẫn đều đều, số lượng việc làm vẫn tăng trưởng cao

Những điểm trên gần như đi ngược lại so với hầu hết logic của các lý thuyết kinh tế thông thường rằng:

Fed tăng lãi suất với tốc độ nhanh nhất lịch sử… + mức giá tăng cao trước đó => Thì người dân phải tăng tiết kiệm + giảm tiêu dùng

Tiêu dùng chậm lại mà giá đầu vào cao => Thì doanh nghiệp phải thu hẹp sản xuất…

Doanh nghiệp thu hẹp sản xuất

Tất cả số liệu trên cứ như thể Fed chưa từng tăng lãi suất, hoặc việc tăng lãi suất của Fed chẳng ảnh hưởng gì đến tiêu dùng và tiết kiệm trong dân chúng — cũng như việc kinh doanh sản xuất của doanh nghiệp.

Câu hỏi có lẽ Fed đang đặt ra rằng:

Vậy vì sao lạm phát vẫn có thể giảm nếu nhu cầu vẫn còn cao khiến nền kinh tế còn tăng trưởng?

Các số liệu trên liệu có đáng tin cậy?

Hay thực sự năm bầu cử có ảnh hưởng đến việc sửa đổi các dữ liệu kinh tế từ cục thống kê lao động (BLS) và các cơ quan thống kê khác?

Khi mà chỉ còn 4 tuần nữa là đến ngày bầu cử chính thức và các số liệu kinh tế (đặc biệt là lao động) lại được sửa đổi tốt đến bất ngờ?

Lưu ý:

Quyết định của Fed không thể bị can thiệp bởi yếu tố chính trị nhưng các dữ liệu kinh tế khác thì khó có thể chắc chắn được điều này.

Tuy vậy, Fed lại dựa một phần vào các thống kê kinh tế trên để đưa ra quyết định về lãi suất.

Việc các thống kê kinh tế có bị can thiệp hay không thì khó có thể kiểm chứng.

Nhưng việc chính phủ can thiệp vào tiêu dùng và lượng cung tiền tệ trong nền kinh tế thì khá rõ ràng.

Các khoản chi trả từ chính phủ cho người dân Mỹ vẫn đang ở mức cao hơn xu hướng trước Covid và lại tăng mạnh trong 2 quý đầu năm 2024. Điều này góp 1 phần lớn trong tăng trưởng tiêu dùng cũng như GDP Mỹ.

Chính phủ cũng đang trợ cấp phần lớn việc làm cho thị trường lao động.

Và nợ công của Mỹ ngày một tăng nhanh hơn: chỉ trong 3 ngày cuối tuần làm việc trước, nợ công của Mỹ đã tăng thêm +350 tỷ USD.

Các dữ liệu kinh tế không chính thức khác đang nói lên điều gì?

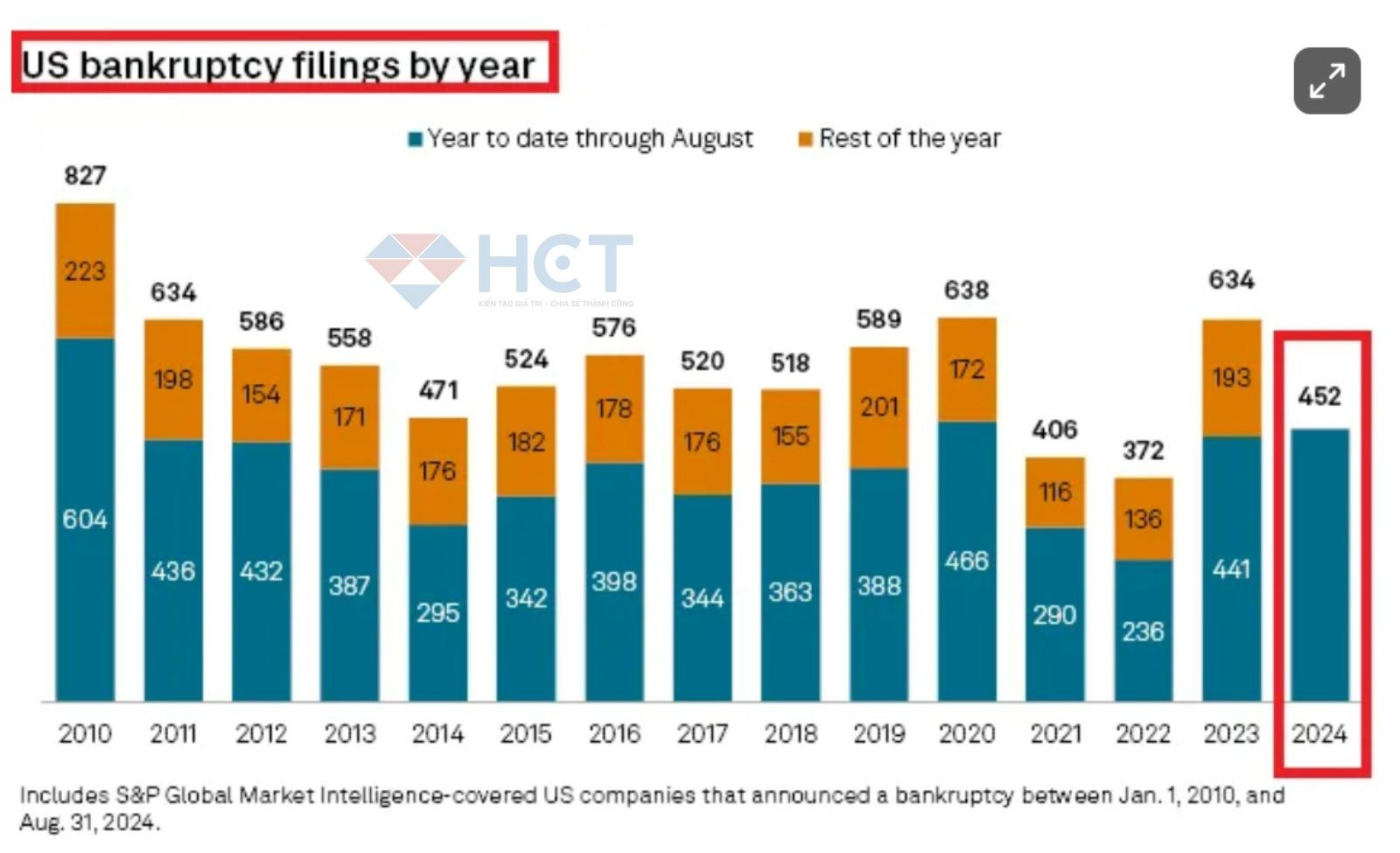

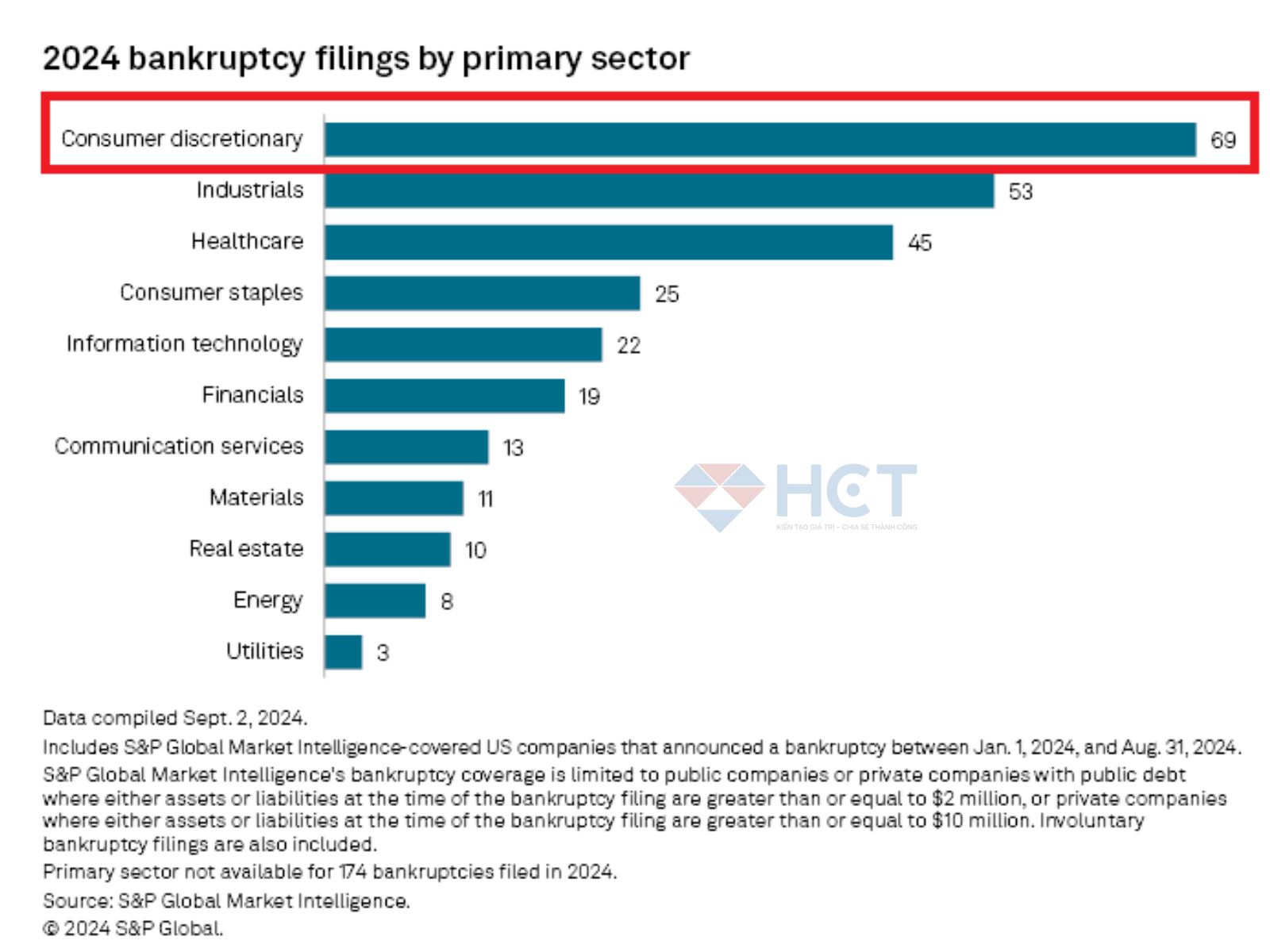

Thực tế, tính đến hết tháng 8/2024, số lượng doanh nghiệp lớn đệ đơn phá sản đạt mức cao nhất so với cùng kỳ các năm trước kể từ hồi 2010 (hậu khủng hoảng tài chính) - S&P Global

Trong đó, doanh nghiệp ngành hàng tiêu dùng có số lượng đệ đơn phá sản lớn nhất:

Chứng tỏ việc tiêu dùng các hàng hóa thông thường đang thu hẹp => đẩy doanh nghiệp vào tình trạng thu hẹp sản xuất

=> Điều này phù hợp với lý thuyết kinh tế phía trên hơn là so với số liệu PMI hay lao động tuần qua!

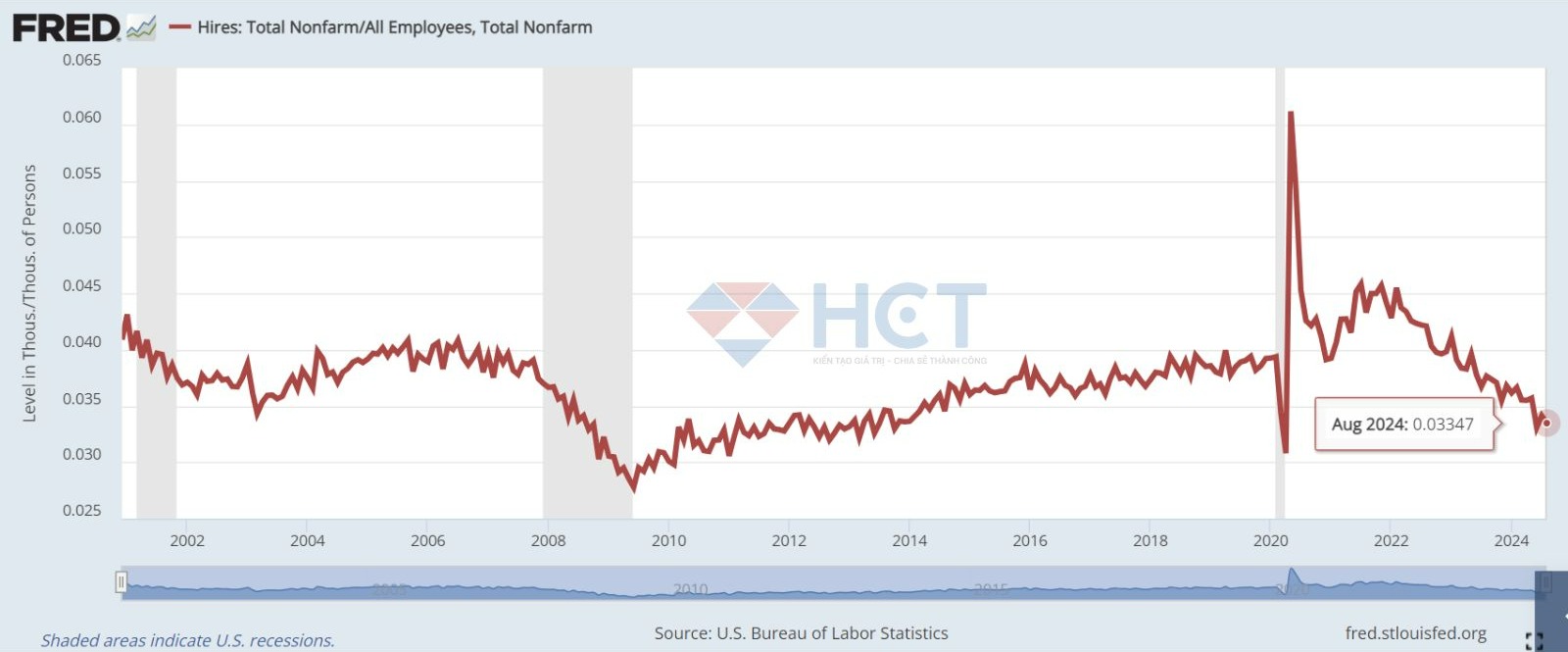

Tỷ lệ tuyển dụng (số lượng tuyển dụng mới/trên tổng lao động hiện tại) của doanh nghiệp đã giảm xuống mức thấp nhất kể từ năm 2013 (trừ giai đoạn Covid)

Điều này phù hợp với việc thu hẹp của hoạt động tuyển dụng bởi doanh nghiệp trong rổ PMI nói trên

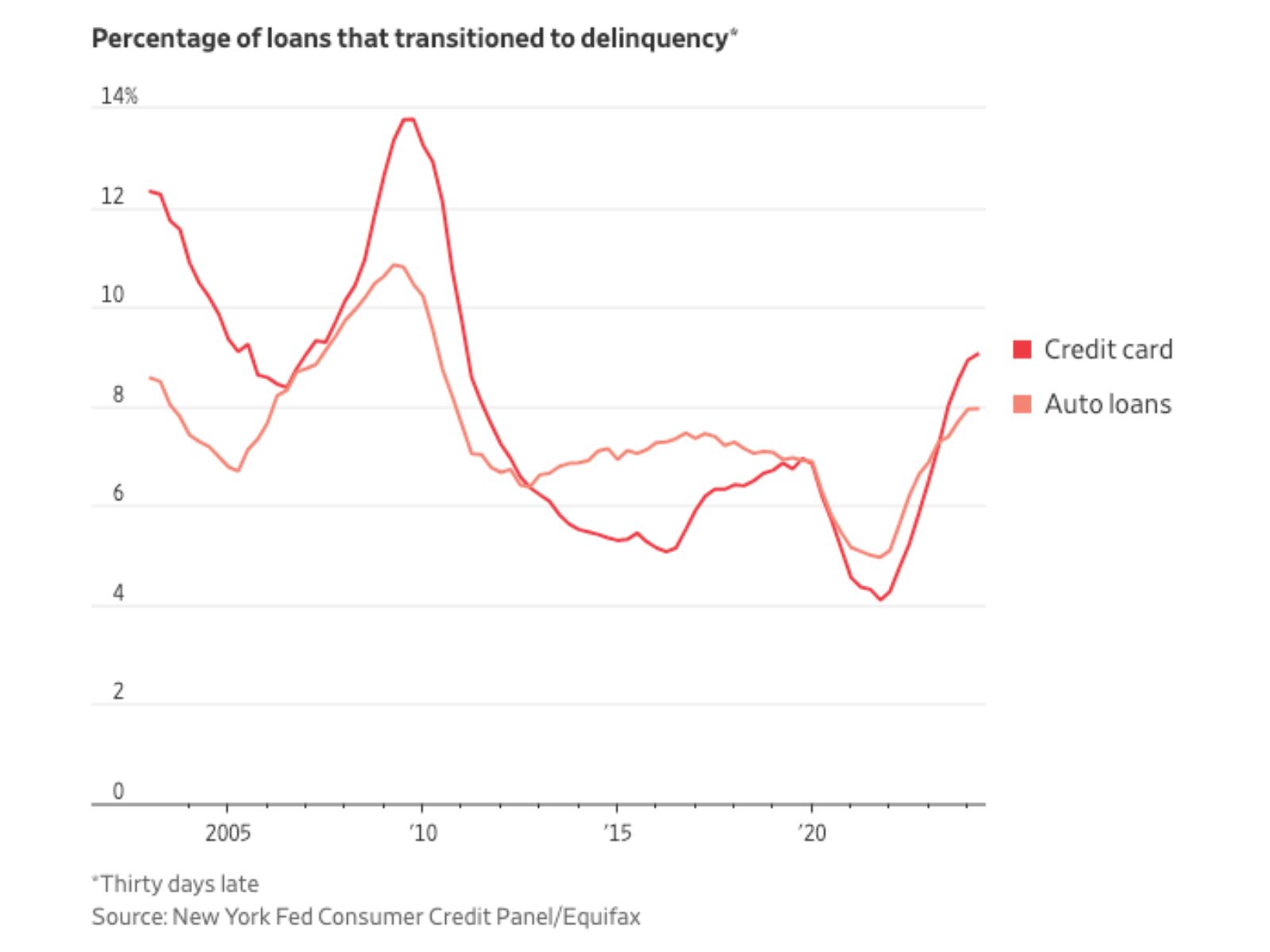

Tình trạng nợ tiêu dùng cũng không quá khả quan:

Khoảng 9.1% dư nợ thẻ tín dụng đã bị quá hạn trong năm qua - đây cũng là mức cao nhất trong hơn một thập kỷ.

Tỷ lệ quá hạn của các khoản nợ mua xe ô tô cũng tăng lên mức cao nhất kể từ đợt khủng hoảng tài chính (2008-2010)

KẾT LUẬN

Hàng loạt dữ liệu kinh chính thức: từ GDP, tiết kiệm - chi tiêu, cho đến lao động… đều chuyển biến tốt lên và được sửa đổi tốt hơn trong suốt 5-6 tuần qua. Tất cả đều thể hiện rằng: nền kinh tế Mỹ vẫn còn đang vững vàng, người dân Mỹ vẫn đang an cư lạc nghiệp với việc làm, thu nhập - tiết kiệm - tiêu dùng đều tốt. Thông điệp này ngày một mạnh mẽ hơn khi ngày bầu cử tại Mỹ lại đang gần kề, khiến cho những nghi ngờ về độ tin cậy của các dữ liệu kinh tế trên.

Việc chính phủ can thiệp làm tăng cung tiền trong nền kinh tế là khá rõ ràng, nhưng liệu chính trường có ảnh hưởng đến việc thống kê dữ liệu kinh tế hay không thì còn là một câu hỏi mở.

Đặc biệt khi thống kê từ phía S&P Global (đại diện cho thống kê của khối tư nhân) lại chỉ ra: số lượng doanh nghiệp phá sản trong 8 tháng đầu năm 2024 lại đang khá báo động, và tỷ lệ quá hạn nợ thẻ tín dụng và nợ mua xe ô tô tại Mỹ của các ngân hàng đang đuổi kịp xu hướng hậu khủng hoảng tài chính năm 2010.

Đăng nhập

Đăng nhập

Mở tài khoản

Mở tài khoản